Tư vấn mập mờ

Cách kinh doanh mập mờ, đánh lừa khách hàng của các ngân hàng (NH) đã xảy ra từ hơn 10 năm qua, nhưng mới "nóng" lên từ một số khách hàng của NH TMCP Sài Gòn - SCB gửi đơn tố cơ quan chức năng, phản ánh khi họ gửi tiết kiệm (hiện NH này đang bị kiểm soát đặc biệt), thì bị tư vấn viên chuyển sang mua gói bảo hiểm (BH) "Tâm an đầu tư” của Công ty BH nhân thọ Manulife Việt Nam (Manulife).

Về mặt nguyên tắc, các NH phải minh bạch các loại sản phẩm của mình cho khách hàng. Tuy nhiên, nhân viên đã không làm như vậy mà cố tình nhập nhằng để tìm cách bán BH cho khách hàng. Theo phản ánh, trong quá trình tư vấn, nhân viên SCB tư vấn lập lờ, không nói rõ đây là hợp đồng BH mà nói là sản phẩm đầu tư do NH kết hợp với Manulife, lãi suất cao, kèm quà tặng. Khách hàng còn tố cáo bị các đại lý có hành vi lừa đảo, giả mạo để ký các hợp đồng BH. Bà Kh. (ngụ Hà Nội) là một điển hình.

Ngày 19-6-2021, bà đến SCB chi nhánh Tây Cầu Giấy rút sổ tiết kiệm 185 triệu đồng. Tại đây, bà được nhân viên NH thuyết phục tiếp tục gửi tiết kiệm với lãi suất cao theo chương trình "Tâm an đầu tư”, lãi suất 12%, chỉ cần gửi trong vòng 3 năm, sau đó sẽ được thanh toán cả gốc và lãi nhưng không hề nói đây là hợp đồng BH, không nói đến nội dung hợp đồng BH như hàng năm phải đóng phí bao nhiêu tiền, không nói đến quyền lợi và trách nhiệm của người mua. Tin lời, sau khi tất toán sổ tiết kiệm cũ, bà Kh. được yêu cầu ký vào tờ ủy nhiệm chi số tiền 185 triệu đồng chuyển sang Manulife mà không biết rằng vừa chuyển tiền mua gói BH của Manulife cho con trai mình.

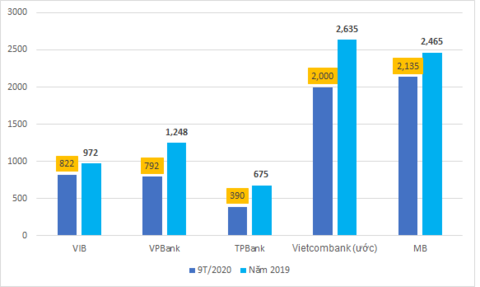

Lợi nhuận thuần từ hoạt động bảo hiểm của một số ngân hàng có nguồn thu lớn từ bảo hiểm

Cuối năm 2022, bà Kh. nhận được cuộc gọi từ Manulife yêu cầu nộp 85 triệu đồng, là số tiền phải đóng hàng năm cho công ty theo hợp đồng đã ký. Lúc này, bà mới nhận ra gói tiết kiệm "Tâm an đầu tư” thực chất là gói BH nhân thọ có thời hạn lên đến... 37 năm, phí BH định kỳ mỗi năm là 83.366.000 đồng, kèm theo các phí khác. Thực chất, hợp đồng BH này thể hiện bên mua là bà Kh., người được bảo hiểm là con trai, trong khi anh này không hề biết gì, kể cả chữ ký cũng giả.

Cuối năm 2022, khi biết tin SCB vướng chuyện trái phiếu, bà Kh. nhiều lần gọi điện thoại cũng như trực tiếp đến SCB để hỏi cách giải quyết, nhưng vô vọng; còn nhân viên tư vấn thì "biến mất"! Bà Kh. còn cho biết, một số thông tin khác thể hiện trong hợp đồng BH như ghi thu nhập của bà là 80 triệu đồng/tháng, trong khi lương giáo viên hưu trí của bà chỉ 5,5 triệu đồng/tháng. Bà Kh. nhiều lần gọi điện, gặp trực tiếp cũng như gửi đơn kiến nghị đến SCB và Manulife, nhưng cả hai nơi này đều không có phương án giải quyết.

Thực tế, không ít khách hàng cũng là nạn nhân do bị nhân viên tư NH vấn mập mờ, biến tiền gửi tiết kiệm để sống hàng ngày thành gói mua BH nhân thọ. Nhiều khách hàng đã đến SCB, Manulife nhưng đều được trả lời loanh quanh, buộc họ phải làm đơn tố giác, đề nghị các cơ quan chức năng điều tra, để có thể đòi lại tiền của mình. Hiện cơ quan chức năng đã chuyển đơn tố giác của người dân liên quan đến Cục Cảnh sát điều tra tội phạm về tham nhũng, kinh tế, buôn lậu (Bộ Công an) theo thẩm quyền.

Nhiều khách hàng khi đi vay tiền NH, các nhân viên đưa điều kiện phải mua kèm BH, đặc biệt xảy ra những tháng cuối năm 2022, khi nhân viên NH cho rằng "cạn room tín dụng", ép khách hàng mua gói BH tương đương 3-4% giá trị khoản vay, mới giải ngân. Thường khách hàng bị ép mua như vậy để được giải ngân, sau đó bỏ khoản "đầu tư” bắt buộc này. Thậm chí đi đáo hạn tiền vay cũng bị bắt mua BH. Những khách hàng khó khăn mới đi vay hoặc đáo hạn, nhưng bị ép mua BH thực sự là quá tàn nhẫn.

Một nhân viên NH tâm sự rằng do áp lực doanh số, áp lực chỉ tiêu của cấp quản lý, buộc phải làm trái với lương tâm. Thường khách hàng bị ép mua như vậy, vài tháng sau họ chấp nhận bỏ hợp đồng BH. Điều này cho thấy một số NH cho rằng "khách hàng tự nguyện mua BH" là không đúng sự thật, dù hợp đồng có thể hiện mà khách hàng không biết. Báo cáo tài chính năm 2022, nhiều NH cho thấy mảng kinh doanh BH cực lớn, đem về hàng nghìn tỷ đồng doanh thu cho các NH, đi kèm là áp lực doanh số với các nhân viên cũng tăng. Năm 2022, báo cáo tài chính của nhiều NH lãi ngàn tỷ đồng, trong đó doanh thu từ kinh doanh BH rất cao, chỉ đứng sau hoạt động chính là cho vay.

Nhân viên ngân hàng "đau đầu" chạy chỉ tiêu bán bảo hiểm (Ảnh minh họa)

Coi chừng mất thị trường

Hình thức kinh doanh NH - BH (bancassurance - kết hợp 2 thuật ngữ bank và assurance) được xem là "con gà đẻ trứng vàng" cho các NH. Hình thức liên kết này giúp các công ty BH khai thác lượng khách hàng lớn từ các NH mà không mất chi phí tiếp thị khách hàng; còn các NH gia tăng nguồn thu. Ban đầu, các NH chỉ làm nhiệm vụ giới thiệu khách hàng cho bên BH, không làm trực tiếp nhưng đến nay nhiều NH thực hiện toàn bộ các hoạt động kinh doanh BH, kể cả bán BH, tư vấn...; phía BH chỉ thực hiện kiểm tra, giám sát.

Hãng tin Bloomberg cũng từng đưa thông tin thỏa thuận độc quyền giữa một NH thương mại có vốn nhà nước rất lớn ở Việt Nam với Manulife lên đến hàng trăm triệu USD. Từ tháng 9-2015, Manulife Việt Nam trở thành đối tác độc quyền phân phối bảo hiểm qua hệ thống mạng lưới của SCB. Năm 2017 là sự hợp tác giữa Sacombank và Dai-ichi Life với cam kết BH độc quyền kéo dài tới 20 năm. Tiếp sau đó là Techcombank - Manulife, Vietcombank - FWD, SHB - Dai-ichi Việt Nam, VPBank - AIA Việt Nam, ACB - Sun Life Việt Nam, MSB - Prudential...

Bancassurance phát triển nóng, lợi nhuận cao ngất, trong khi các định chế có tính pháp lý để quản lý chậm cập nhật dẫn đến những biến tướng kỳ dị, mà cuối cùng khách hàng là người chịu thiệt thòi nhất. Kinh doanh chụp giật BH như vậy làm cho thị trường BH thiếu an toàn, thiếu bền vững, biến mất tính nhân đạo, tự nguyện của hoạt động này.

Doanh thu từ thị trường BH rất lớn. Tính đến hết ngày 12-12-2022, tổng doanh thu phí BH trên cả nước ước đạt 251.306 tỷ đồng (tăng 15,09% so với cùng kỳ năm 2021). Tuy nhiên, những vấn đề vừa xảy ra trong lĩnh vực này làm mất uy tín ngành BH, hậu quả lớn nhất là khách hàng mất niềm tin ở các công ty BH; các NH đánh mất uy tín của mình và có thể vi phạm pháp luật. Nếu tình hình này tiếp tục xảy ra, sẽ đánh mất thị trường BH trong nức lên đến hàng ngàn tỷ đồng.

Theo Bộ Tài chính, hoạt động bancassurance chiếm khoảng 20% tổng doanh thu phí của thị trường BH nhân thọ và khoảng 14% tổng doanh thu phí của thị trường BH phi nhân thọ. Thống kê cho thấy, hiện có hơn 40% số lượng hợp đồng khai thác mới đến từ kênh bancassurance. Tuy vậy, việc phát triển nóng phát sinh một số bất cập trong việc quản lý chất lượng dịch vụ BH qua kênh NH, sai luật, vi phạm nguyên tắc "tự nguyện" được quy định tại các văn bản pháp luật về kinh doanh BH.

Bộ Tài chính trong năm 2022 đã thực hiện thanh tra chuyên đề về phân phối bảo hiểm qua NH đối với 4 doanh nghiệp BH; năm 2023 sẽ tiếp tục thanh kiểm tra tại cả doanh nghiệp BH, các NH và sẽ xử lý nghiêm. Mới đây, Bộ này cũng đã có thông tin về việc đẩy mạnh công tác quản lý, giám sát hoạt động thị trường BH, trong đó lưu ý hoạt động phân phối sản phẩm BH qua kênh bancassurance còn nhiều bất cập. Theo đó, Bộ Tài chính đang hoàn thành dự thảo thông tư hướng dẫn một số điều và biện pháp thi hành Luật kinh doanh BH, tăng cường công tác quản lý, giám sát và thanh tra, kiểm tra các doanh nghiệp BH, môi giới BH.

Ngày 15-02-2023, NH Nhà nước đã có công văn chấn chỉnh các hoạt động cung ứng dịch vụ liên quan đến BH, trong đó tiếp tục chỉ đạo các tổ chức tín dụng phải nghiêm túc chấp hành các quy định pháp luật và chỉ đạo của NH Nhà nước về hoạt động kinh doanh, đại lý BH. NH Nhà nước sẽ có biện pháp xử lý nghiêm trong trường hợp phát hiện nhân viên/đơn vị kinh doanh "ép" khách hàng mua BH và tổ chức tín dụng chịu hoàn toàn trách nhiệm trước pháp luật đối với hành vi này.

Với khách hàng, cần lưu ý đọc kỹ các hợp đồng BH, lưu ý việc có thể có hợp đồng giả mạo, đặc biệt cần phân biệt tiền gửi tiết kiệm và BH đầu tư..., để tránh các trường hợp gửi tiết kiệm thành hợp đồng mua BH. Một khi đã dính đến các hợp đồng BH mập mờ, dễ phát sinh kiện tụng rất mất thời gian mà quyền lợi khách hàng thường là bị thiệt thòi, bởi các công ty BH viện dẫn rất nhiều lý do để trì hoãn việc giải quyết.

Ngày 24-02, Ngân hàng Nhà nước (NHNN) cho biết đã có công văn số 953/NHNN-TD yêu cầu NHNN chi nhánh tỉnh, thành phố, các tổ chức tín dụng (TCTD), chi nhánh ngân hàng (NH) nước ngoài tiếp tục đẩy mạnh triển khai chương trình kết nối NH - doanh nghiệp (DN) tại các địa phương. Hỗ trợ tạo điều kiện thuận lợi cho DN, người dân tiếp cận vốn tín dụng NH, triển khai quyết liệt các nhiệm vụ, giải pháp trọng tâm của NH năm 2023 theo Chỉ thị 01/CT-NHNN ngày 17-01-2023 của NHNN.

Thống đốc NHNN yêu cầu NHNN chi nhánh tỉnh, thành phố (NHNN chi nhánh) triển khai tổ chức Hội nghị kết nối NH - DN trên địa bàn theo hình thức phù hợp để đối thoại trực tiếp giữa NH với khách hàng; nắm bắt các khó khăn vướng mắc liên quan đến việc tiếp cận vốn vay NH để kịp thời xử lý, tháo gỡ. NHNN chi nhánh chủ động phối hợp với Sở Kế hoạch & Đầu tư, các sở, ban, ngành và hiệp hội có liên quan tại địa phương rà soát tình hình tiếp cận vốn vay của các DN; nắm rõ thông tin về các DN không tiếp cận được vốn vay ở NH nào (DN không đủ điều kiện hay NH không cho vay) và nguyên nhân không tiếp cận được.

VĂN TOÀN